Contoh jurnal akuntansi derivatif | metode nilai wajar

Derivatif adalah istilah yang mengacu pada beraneka ragam instrumen keuangan. Satu karakteristik atau ciri umum instrumen derivatif adalah, nilai kontrak derivatif dari sudut pandang investor terkait langsung dengan harga, suku bunga, atau variabel lain apapun yang mendasari kontrak derivatif itu. Baca juga: Pengertian dan contoh instrumen derivatif.

Contoh instrumen derivatif adalah kontrak opsi (option contract), kontrak serah (forward contract), kontrak berjangka (futures contract), dan swap. Baca juga: Contoh transaksi derivatif – kontrak serah (forward contracts).

Pencatatan dan perlakuan akuntansi derivatif tergantung pada apa yang menjadi maksud perusahaan terlibat dalam kontrak derivatif, apakah untuk tujuan spekulasi (berjudi) atau melakukan lindung nilai (hedging). Baca juga: Contoh transaksi derivatif – kontrak opsi (option contracts).

Ingin mahir menghitung pajak dan mengisi e-SPT?

Ikuti pelatihan Brevet Pajak Unsoed Purwokerto. Kunjungi halaman kami di Facebook untuk mendapatkan informasi pendaftaran, acara, dan aktivitas kami.

Akuntansi derivatif dengan metode nilai wajar

Perusahaan yang terlibat dalam kontrak derivatif dengan tujuan spekulasi harus melaporkan instrumen derivatif itu sebagai aset keuangan atau liabilitas keuangan dengan nilai wajar. Tidak seperti saham atau obligasi, derivatif tidak boleh dilaporkan dengan metode biaya. Baca juga: Contoh jurnal akuntansi derivatif | opsi jual saham.

Untuk terlibat dalam kontrak derivatif tertentu, perusahaan tidak perlu mengeluarkan biaya yang material. Sebagai contoh, kontrak serah (forward contract) pada awalnya bisa dicapai hanya dengan kesepakatan dua pihak tanpa biaya perolehan sama sekali. Dengan demikian, penggunaan biaya historis atau biaya perolehan untuk melaporkan derivatif bisa menyembunyikan hak atau kewajiban terkait kontrak derivatif.

Dengan metode nilai wajar, perhitungan laba-rugi akan mencakup keuntungan atau kerugian tidak direalisasi untuk mencerminkan kinerja kontrak derivatif selama periode pelaporan.

Prosedur akuntansi derivatif dengan metode nilai wajar mencakup langkah-langkah sebagai berikut:

- Instrumen derivatif diakui sebagai aset keuangan atau liabilitas keuangan dalam laporan posisi keuangan.

- Jumlah rupiah yang digunakan untuk mengukur aset keuangan atau liabilitas keuangan itu adalah nilai wajar.

- Keuntungan atau kerugian yang timbul dari perubahan nilai wajar instrumen derivatif diperhitungkan dalam laba-rugi dalam periode terjadinya, tanpa menunggu berakhirnya kontrak derivatif.

Selain untuk tujuan spekulasi, derivatif juga bisa menjadi instrumen lindung nilai (lindung risiko). Akuntansi derivatif untuk tujuan lindung nilai (hedging) dibahas dalam artikel terpisah.

Contoh jurnal derivatif – opsi beli saham

Opsi beli saham (share call option) memberikan hak, tetapi tidak menimbulkan kewajiban, kepada pemegangnya untuk membeli saham dengan jumlah dan harga tertentu. Harga kesepakatan ini disebut harga eksekusi (exercise price), sedangkan jumlah tertentu yang disepakati disebut jumlah nosional (notional amount).

Sebagai contoh, pada tanggal 2 Januari 2019 PT Pyramida membeli kontrak opsi beli saham dari PT Petra Securities (perusahaan pialang/broker saham). Dalam transaksi ini, PT Pyramida adalah investor, sedangkan PT Petra Securities adalah penerbit opsi atau penulis opsi.

Dengan terlibat dalam kontrak opsi beli saham itu, PT Pyramida memiliki hak untuk membeli 1.000 saham PT Cleopatra dengan harga Rp100.000 per saham. Sebaliknya, PT Petra Securities memiliki kewajiban untuk menjual saham PT Cleopatra kepada PT Pyramida dengan jumlah dan harga kesepakatan tersebut jika PT Pyramida mengeksekusi opsi beli saham yang dipegangnya.

Karena kontrak ini tidak simetris (investor memiliki hak dan penerbit memiliki kewajiban), kontrak opsi tidak diberikan secara gratis. PT Pyramida harus membayar sejumlah Rp400.000 kepada PT Petra Securities untuk memperoleh opsi beli saham tersebut. Jumlah yang dibayar itu disebut premi opsi (option premium). Premi opsi yang harus dibayar umumnya jauh lebih kecil daripada harga saham yang mendasari opsi.

Bagaimanakah PT Pyramida mencatat transaksi perolehan kontrak opsi beli saham itu pada tanggal 2 Januari 2019? Ayat jurnal pembelian kontrak opsi beli saham di pihak PT Pyramida adalah sebagai berikut:

Aset keuangan berupa Opsi Beli Saham bertambah Rp400.000, aset keuangan lainnya berupa Kas berkurang dengan jumlah yang sama.

Dengan opsi beli saham itu, PT Pyramida sebenarnya berharap harga saham PT Cleopatra akan naik. Jika pada tanggal eksekusi opsi harga saham PT Cleopatra naik, misalnya menjadi Rp125.000 per saham, PT Pyramida akan mengeksekusi opsi beli saham yang dimilikinya, yaitu membeli 1.000 saham PT Cleopatra dengan harga Rp100.000 dari PT Petra Securities.

Sebaliknya, jika pada tanggal eksekusi opsi harga saham PT Cleopatra turun, misalnya menjadi Rp80.000 per saham, kontrak opsi beli saham yang dipegang PT Pyramida menjadi tidak bernilai untuk dieksekusi.

Premi opsi atau premium opsi

Perhatikan kembali jumlah Rp400.000 yang bagi PT Pyramida merupakan biaya perolehan kontrak opsi beli saham. Sebagaimana telah disinggung di atas, jumlah itu disebut premi opsi atau premium opsi.

Dari manakah jumlah tersebut berasal? Jumlah tersebut merupakan harga yang diminta pihak penerbit opsi kepada investor.

Bagaimanakah PT Petra Securities selaku penerbit opsi menentukan jumlah Rp400.000 tersebut? Premium opsi terdiri dari dua komponen: (1) nilai intrinsik dan (2) nilai waktu. Premi opsi, yang juga merupakan nilai wajar opsi pada saat transaksi, dihitung dengan rumus berikut:

Premi Opsi = Nilai Intrinsik + Nilai Waktu

Nilai intrinsik adalah selisih antara harga pasar dengan harga eksekusi pada tanggal tertentu. Nilai intrinsik merepresentasikan jumlah yang direalisasi oleh pemegang opsi jika opsi dieksekusi segera. Kembali ke contoh PT Pyramida, jika harga eksekusi ditetapkan sama dengan harga pasar pada tanggal 2 Januari 2019, nilai intrinsik pada tanggal tersebut adalah nol.

Nilai waktu adalah selisih antara premium dengan nilai intrinsik. Pada tanggal 2 Januari 2019, nilai waktu opsi beli saham adalah Rp400.000 [= Rp400.000 – (Rp100.000 – Rp100.000)]. Semakin dekat opsi ke tanggal penyelesaiannya, nilai waktu juga umumnya semakin kecil.

Kembali ke contoh PT Pyramida, harga pasar saham PT Cleopatra dan nilai waktu opsi beli saham yang dipegang PT Pyramida pada tanggal 31 Maret 2019 dan 16 April 2019 adalah sebagai berikut:

Perhatikan, harga pasar yang disajikan di atas adalah harga pasar per saham, sedangkan harga eksekusi opsi beli saham yang dipegang oleh PT Pyramida adalah Rp100.000 per saham dengan jumlah nosional 1.000 saham.

Dengan demikian, nilai intrinsik opsi beli saham pada tanggal 31 Maret 2019 adalah Rp20.000.000 [= (Rp120.000 – Rp100.000) × 1.000]. Nilai intrinsik Rp20.000.000 berarti pada tanggal 31 Maret 2019 PT Pyramida bisa saja mengeksekusi opsi beli saham yang dipegangnya dengan membeli 1.000 saham PT Cleopatra dari PT Petra Securities dengan harga Rp100.000 per saham dan menjual saham itu di bursa dengan harga Rp120.000 per saham.

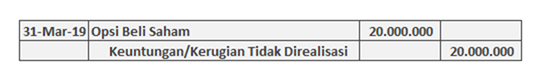

Jika PT Pyramida menyusun laporan laba-rugi untuk periode yang berakhir tanggal 31 Maret 2019, PT Pyramida mengakui keuntungan tidak direalisasi sejumlah Rp20.000.000 terkait nilai intrinsik opsi beli saham yang dipegangnya dengan ayat jurnal penyesuaian sebagai berikut:

Akun Keuntungan/Kerugian Tidak Direalisasi dikredit, menunjukkan bahwa ayat jurnal penyesuaian di atas berdampak menambah laba-rugi yang dilaporkan oleh PT Pyramida.

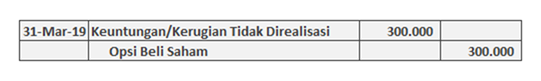

Tabel di atas juga menunjukkan nilai waktu opsi beli saham turun Rp300.000 dari semula Rp400.000 menjadi Rp100.000 pada tanggal 31 Maret 2019. Ayat jurnal penyesuaian untuk mencatat penurunan nilai opsi tersebut adalah sebagai berikut:

Akun Keuntungan/Kerugian Tidak Direalisasi didebit, menunjukkan ayat jurnal penyesuaian untuk mengakui penurunan nilai waktu opsi beli saham tersebut berdampak mengurangi laba-rugi yang dilaporkan oleh PT Pyramida. Secara neto, dua ayat jurnal penyesuaian di atas berdampak menambah laba-rugi sejumlah Rp19.700.000 [= Rp20.000.000 – Rp300.000]. Pada saat penutupan akun, Keuntungan/Kerugian Tidak Direalisasi ditutup ke ikhtisar laba-rugi.

Keuntungan tersebut dikatakan tidak direalisasi karena pada tanggal 31 Maret 2019 PT Pyramida tidak benar-benar mengeksekusi opsi beli saham yang dipegangnya. Keuntungan tidak direalisasi itu tercermin dalam laporan laba-rugi dimaksudkan untuk menunjukkan kinerja investasi PT Pyramida dalam instrumen derivatif yang dipegangnya.

Dengan tiga ayat jurnal terkait opsi beli saham di atas, laporan posisi keuangan PT Pyramida per 31 Maret 2019 akan melaporkan aset keuangan berupa opsi beli saham dengan nilai wajar, yaitu Rp20.100.000 [= Rp400.000 + Rp20.000.000 – Rp300.000].

Untuk lebih memperjelas pemahaman mengenai metode nilai wajar melalui laba-rugi, perhatikan kembali ayat-ayat jurnal di atas yang kembali disajikan dalam gambar berikut:

Pada tanggal 16 April 2019, PT Pyramida mengeksekusi opsi sebelum kontrak opsi berakhir melalui penyelesaian neto. Harga pasar saham PT Cleopatra pada tanggal 16 April 2019 adalah Rp115.000, sehingga penyelesaian neto kontrak opsi beli saham itu berarti PT Pyramida menerima kas sejumlah Rp15.000.000 [= (Rp115.000 – Rp100.000) × 1.000] dari PT Petra Securities selaku penerbit opsi.

Perhatikan, dengan penyelesaian neto kontrak opsi beli saham tidak mengharuskan serah-terima saham (aset yang mendasari derivatif) antara kedua pihak yang terlibat. Penyelesaian neto berarti “pihak yang kalah” membayar kepada “pihak yang menang”.

Untuk mencatat transaksi penyelesaian opsi dengan benar, PT Pyramida menyesuaikan nilai intrinsik opsi yang pada tanggal 16 April 2019 adalah Rp15.000.000 [= (Rp115.000 – Rp100.000) × 1.000].

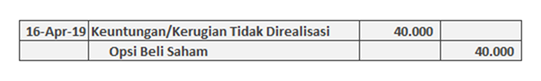

Ingat, nilai intrinsik opsi per 31 Maret 2019 adalah Rp20.000.000, sehingga ayat jurnal untuk menyesuaikan nilai intrinsik menjadi Rp15.000.000 adalah sebagai berikut:

Akun Keuntungan/Kerugian Tidak Direalisasi (laba-rugi) didebit Rp5.000.000, akun Opsi Beli Saham (aset) dikredit dengan jumlah yang sama. Ayat jurnal di atas dimaksudkan untuk mengakui penurunan nilai intrinsik opsi beli saham dari semula Rp20.000.000 menjadi Rp15.000.000.

Untuk mencatat transaksi penyelesaian opsi dengan benar, PT Pyramida juga terlebih dahulu menyesuaikan nilai waktu opsi yang turun dari Rp100.000 menjadi Rp60.000 sebagai berikut:

Akun Opsi Beli Saham adalah akun real aset keuangan. Dari ilustrasi akun T berikut terlihat akun Opsi Beli Saham bersaldo debit Rp15.060.000 pada tanggal 16 April 2019:

Ayat jurnal untuk mencatat penyelesaian kontrak opsi adalah sebagai berikut:

Secara keseluruhan, pengaruh kontrak opsi beli saham terhadap laba-rugi PT Pyramida sejak pembelian sampai dengan penyelesaian adalah sebagai berikut:

Dari perhitungan di atas terlihat, PT Pyramida “menang taruhan” harga saham PT Cleopatra Rp14.600.000. Di awal, PT Pyramida membayar Rp400.000 untuk mengikuti taruhan dan akhirnya PT Pyramida menerima Rp15.000.000. Sebaliknya, PT Petra Securities si bandar taruhan kejatuhan nasib sial karena kalah bertaruh.

Useful information.

BalasHapushttps://examstalk.in/

VERY NICE ARTICLE...

BalasHapuscheck my blog here..... Writeabc