Cara menghitung kewajiban pajak orang pribadi

Mengacu pada struktur SPT tahunan orang pribadi, artikel ini membahas cara menghitung kewajiban pajak penghasilan orang pribadi yang termasuk subjek pajak dalam negeri.

Anda yang lahir dan tinggal di Indonesia dengan sendirinya menjadi subjek pajak dalam negeri. Meskipun demikian, kewajiban pajak tidak semata-mata ditentukan oleh status kewarganegaraan. Anda warga negara asing tetapi berdomisili di Indonesia, Anda juga adalah subjek pajak dalam negeri.

Dengan menjadi subjek pajak dalam negeri, semua ketentuan pajak di Indonesia, termasuk pajak penghasilan, berlaku bagi Anda.

Kabar baiknya adalah: tidak semua subjek pajak wajib membayar pajak. Pajak penghasilan bersifat objektif. Anda dikenai pajak hanya jika Anda mendapatkan penghasilan.

Anda berpenghasilan pun belum tentu kena pajak. Tidak semua penghasilan menjadi objek pajak. Bahkan walaupun penghasilan Anda termasuk objek pajak, Anda belum tentu membayar pajak.

UU PPh mengatur penghasilan tidak kena pajak (PTKP). Jika penghasilan Anda kecil, lebih kecil dari PTKP, tidak ada dasar yang cukup bagi negara untuk mengenakan pajak atas penghasilan Anda.

UU PPh juga mengatur fasilitas pajak bagi pengusaha kecil dan menengah dengan peredaran bruto tidak melebihi Rp4.800.000.000 dalam satu tahun. Bagi mereka, pajak penghasilan hanya dikenakan atas peredaran bruto yang sudah melebihi Rp500.000.000.

Bagaimana pendapat Anda? Bukankah Ibu Menteri Keuangan kita sangat baik?

Penghasilan menurut ketentuan PPh

Pahamilah sesuatu sesuai konteks dan tujuannya. Penghasilan menurut ketentuan PPh belum tentu sama dengan penghasilan dalam ungkapan sehari-hari. Untuk mengerti pajak atas penghasilan, Anda sangat tidak disarankan membuka Kamus Besar Bahasa Indonesia dan mencari entri tentang penghasilan.

Pajak seringkali dianggap terkait erat dengan akuntansi. Bahkan definisi penghasilan menurut standar akuntansi pun tidak sama dengan pengertian penghasilan dalam ketentuan PPh.

Jadi, kembalilah kepada UU PPh dan pahami apa yang dimaksud dengan penghasilan. Pasal 4 ayat (1) UU PPh memberikan definisi penghasilan sebagai berikut:

setiap tambahan kemampuan ekonomis yang diterima atau diperoleh wajib pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan wajib pajak yang bersangkutan, dengan nama dan dalam bentuk apa pun

Pengertian atau definisi dirumuskan dengan tujuan memberikan batasan. Dan penghasilan menurut ketentuan PPh itu sangat longgar. Anda mendapatkan penghasilan ketika kemampuan ekonomis Anda bertambah.

Sebagai contoh, Anda mendapatkan kado sebuah mobil mewah dari salah satu mantan saat merayakan perkawinan. Sang mantan itu diam-diam lega hatinya ketika mendapati Anda akhirnya dinikahi orang lain. Karena itulah dia memberi kado, bukan untuk menyenangkan Anda, tapi untuk merayakan kebebasannya sendiri. Menurut UU PPh, kado itu adalah penghasilan, meskipun belum tentu merupakan objek pajak.

Apakah Anda bisa memahami mengapa definisi penghasilan dalam UU PPh sangat longgar?

Kategori penghasilan

Subjudul di atas sepertinya biasa-biasa saja. Anda mungkin pernah menemukannya dalam diktat anak kuliahan atau catatan anak SMA. Tunggu dulu, justru dari sini saya mulai serius. Anda boleh menganggap angin lalu definisi penghasilan di atas, tapi jenis-jenis penghasilan berikut harus Anda ingat dan pahami.

- Penghasilan yang tidak termasuk objek pajak

- Penghasilan yang dikenakan pajak final dan/atau bersifat final

- Penghasilan dalam negeri sehubungan dengan pekerjaan (tidak termasuk penghasilan yang dikenakan PPh bersifat final)

- Penghasilan dari usaha atau pekerjaan bebas

- Penghasilan dalam negeri lainnya (tidak termasuk penghasilan yang dikenakan PPh bersifat final)

Seperti Pancasila dasar negara kita, begitulah UU PPh mengelompokkan penghasilan Anda menjadi lima kategori. Setiap kategori mencakup nama-nama dan bentuk penghasilan tersendiri.

Seperti tidak rela kalau diatur terlalu mudah, satu nama penghasilan (seperti bunga, sewa, keuntungan penjualan, pendapatan jasa konstruksi, hadiah) masuk di lebih dari satu kategori. Anda akan sampai ke pembahasan ini nanti.

Untuk saat ini, pahamilah lima kategori tadi dengan cara berikut:

- Jika nomor 1 tidak termasuk objek pajak, maka nomor 2 sampai dengan 5 adalah objek pajak.

- Jika nomor 2 dikenakan pajak final atau bersifat final, berarti nomor 3 sampai dengan 5 dikenakan pajak tidak bersifat final

Dengan kata lain, sebagian tambahan kemampuan ekonomi yang Anda dapatkan bukan objek pajak [pasal 4 ayat (3) UU PPh]. Tambahan kemampuan ekonomi yang merupakan objek pajak dibagi dua lagi: (i) yang dikenakan pajak final atau bersifat final [pasal 4 ayat (2) UU PPh], dan (ii) yang dikenakan pajak tidak bersifat final, yaitu kelompok sisanya [3, 4, dan 5].

Kategori penghasilan yang belum disebutkan di atas adalah penghasilan luar negeri. Penghasilan ini sudah dikenai pajak di negara asalnya dan juga merupakan penghasilan yang dikenakan pajak tidak bersifat final di Indonesia. Dengan kata lain, penghasilan luar negeri dikenai pajak berganda. Anda boleh saja menyebut penghasilan ini sebagai kategori nomor 6.

Sampai di sini, abaikan dulu nama dan bentuk penghasilan yang ada di setiap kelompok. Anda cukup mengingat enam kategori di atas, bila perlu lafalkan 99 kali setiap hari.

Penghasilan yang tidak termasuk objek pajak

Tambahan kemampuan ekonomi (penghasilan) yang masuk kategori ini tidak kena pajak. Mungkin karena dianggap pengecualian, ragamnya diperkirakan tidak banyak, transaksinya tidak setiap tahun terjadi, penghasilan ini biasanya dipilah terlebih dahulu ketika menghitung pajak terutang.

Formulir lampiran 1770-III bagian B menyebutkan contoh-contoh penghasilan dalam kategori ini. Daftar selengkapnya penghasilan yang tidak termasuk objek pajak disebutkan di pasal 4 ayat (3) UU PPh.

Meskipun tidak kena pajak, penghasilan yang tidak termasuk objek pajak yang Anda dapatkan selama satu tahun tetap harus dilaporkan dalam SPT tahunan.

Mengapa? Semua penghasilan, termasuk yang bukan objek pajak, jika tidak dikonsumsi, akan terakumulasi menjadi harta. Anda juga bisa memperoleh harta dengan berutang.

Jika dibuat persamaan: perubahan harta selama satu tahun = penghasilan neto yang tidak dikonsumsi + perubahan utang.

Dengan rumus ini, negara tahu jika SPT tahunan Anda tidak masuk akal, misalnya karena Anda ingin menghindari pajak secara ugal-ugalan atau ingin menyembunyikan harta. Kerumitan ini juga yang menjadi alasan menghitung pajak memerlukan keahlian khusus, tidak bisa dilakukan serampangan.

Final dan tidak final

Sebelum memahami maksud kata “final” dan “tidak final” dalam pengenaan pajak, Anda harus sadar terlebih dahulu bahwa menghitung pajak terutang adalah untuk satu tahun.

Anda “secara default” terutang pajak atas penghasilan yang didapatkan selama satu tahun. Sebagai akibatnya, sebelum satu tahun penuh berakhir, Anda belum bisa menghitung dengan pasti besarnya pajak terutang.

Apakah itu berarti Anda melunasi pajak terutang sekaligus setelah jumlahnya diketahui dengan pasti? Apakah PPh terutang tahun 2022 baru Anda lunasi di 2023? Jawabannya, “Tidak!”

Anda yang baik hati membayar pajak dengan cara angsuran di muka sebelum besarnya PPh terutang diketahui dengan pasti. Membayar, dalam terminologi pajak, tidak sama dengan menyetor. Sebagai wajib pajak Anda membayar pajak.

Cara Anda membayar di muka bisa dengan menyetor sendiri setiap bulan ke kas negara (diatur dalam pasal 25 UU PPh).

Membayar pajak di muka juga bisa dengan cara dipotong atau dipungut oleh pihak lain. Benar, Anda wajib pajak, Anda yang membayar pajak. Akan tetapi, pihak lain yang memotong atau memungut, dan menyetorkannya setiap bulan ke kas negara.

Membayar pajak di muka berarti, setelah tahun pajak berakhir dan besarnya PPh terutang diketahui dengan pasti, pembayaran-pembayaran di muka itu, baik yang disetor sendiri maupun yang dipotong/dipungut pihak lain, bisa dikurangkan dari PPh terutang (dikreditkan). Inilah yang dimaksud pajak yang dikenakan TIDAK bersifat final. Setoran sendiri dan pemotongan/pemungutan pihak lain sepanjang tahun diperhitungkan sebagai pengurang PPh terutang.

Dengan kata lain, “secara default” pajak sebenarnya dikenakan TIDAK bersifat final.

Meskipun demikian, sebagian pajak dikenakan secara final. Setelah memahami yang tidak final, Anda seharusnya memahami juga apa yang dimaksud dengan pajak bersifat final. Pajak final berarti setelah disetor sendiri atau dipotong/dipungut pihak lain dianggap selesai (final).

Penghasilan yang dikenai pajak bersifat final tidak digabungkan dengan penghasilan-penghasilan lainnya dalam menghitung PPh terutang. Penghasilan ini dilaporkan di SPT tahunan hanya sebagai lampiran terpisah. Pajaknya juga tidak bisa dikurangkan, tidak dikreditkan, dari PPh terutang.

Penghasilan yang dikenakan pajak final

Karena dianggap kekhususan, ragamnya tidak banyak, pajaknya juga tidak bisa dikreditkan, penghasilan yang dikenakan pajak bersifat final biasanya dipilah terlebih dahulu ketika menghitung pajak terutang. PPh terutang hanya didasarkan pada total penghasilan neto yang dikenakan pajak yang tidak bersifat final.

Formulir lampiran 1770-III bagian A menyebutkan contoh-contoh penghasilan dalam kategori ini. Secara umum, penghasilan yang dikenakan pajak final disebutkan dalam pasal 4 ayat (2) UU PPh.

Detail tata cara pelaksanaan pengenaan pajak final atas penghasilan tertentu diatur dalam peraturan pelaksanaan di bawahnya. Sebagai contoh, pengenaan pajak final bagi wajib pajak dengan peredaran bruto tertentu dijabarkan lebih lanjut dalam PP 55/2022.

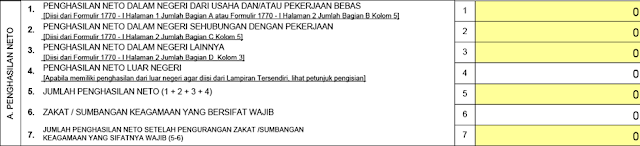

Dengan sudah dipilahnya dua kategori penghasilan di atas, penghitungan PPh terutang pun dimulai. Gambar berikut adalah guntingan formulir induk 1770 bagian A penghasilan neto.

Seperti disinggung sebelumnya, PPh terutang dihitung berdasarkan gabungan penghasilan dari berbagai sumber selama satu tahun, yaitu: penghasilan dalam negeri sehubungan dengan pekerjaan, penghasilan dari usaha atau pekerjaan bebas, penghasilan dalam negeri lainnya, dan penghasilan luar negeri.

Sebelum digabungkan, masing-masing penghasilan dihitung netonya terlebih dahulu. Secara umum, penghasilan neto dihitung sama dengan penghasilan bruto dikurangi biaya untuk mendapatkan, menagih, dan memelihara penghasilan (biaya 3M). Penerapannya berbeda-beda untuk setiap kategori penghasilan.

Pada dasarnya, biaya 3M adalah pengurangan yang diperbolehkan. Jika untuk penghasilan tertentu tidak ada pengurangan yang diperbolehkan, penghasilan bruto akan sama dengan penghasilan neto.

Satu item bisa dikurangkan dari gabungan penghasilan neto, yaitu zakat atau sumbangan keagamaan yang bersifat wajib. Anda harus menyadari, setiap pengurangan dalam penghitungan PPh terutang berarti penghematan pajak bagi Anda dan berkurangnya penerimaan negara. Karena itu pengurangan tidak dilakukan serampangan. Negara mengaturnya secara ketat.

Zakat atau sumbangan keagamaan yang bersifat wajib dapat dikurangkan dengan syarat zakat atau sumbangan itu dibayarkan dalam kaitan dengan penghasilan. Besaran yang bisa dikurangkan adalah 2,5% dari penghasilan.

Selain itu, zakat atau sumbangan keagamaan tidak bisa dibayarkan pada tetangga atau saudara yang sedang dililit utang. PER-08/PJ/2021 menentukan lembaga atau badan mana saja yang bisa menjadi penerima.

Penghasilan sehubungan dengan pekerjaan

Sebagian besar dari Anda sebagai pegawai membayar pajak atas penghasilan sehubungan dengan pekerjaan dengan cara dipotong oleh pemberi kerja. Pajak ini sangat populer di kalangan mahasiswa saya, yaitu PPh pasal 21.

Tarif PPh pasal 21 secara umum sama dengan tarif umum PPh orang pribadi pasal 17. Gara-gara ini juga banyak yang salah mengerti seolah PPh pasal 21 adalah satu-satunya pajak yang dibayar oleh orang pribadi.

Sisi baiknya adalah: Anda bisa mengandalkan sepenuhnya pada bukti potong PPh pasal 21 untuk melaporkan penghasilan dari pekerjaan. Pegawai tidak perlu mencatat penghasilannya. Penghasilan neto dihitung sama dengan penghasilan bruto dikurangi biaya jabatan dan iuran pensiun, juga sudah dicantumkan dalam bukti potong PPh pasal 21. Anda tinggal salin dan tempel.

Tarif yang sama dengan tarif umum berarti PPh pasal 21 sangat mungkin berakhir nihil. Semua pajaknya sudah disetorkan oleh pemberi kerja.

Penghasilan sehubungan dengan pekerjaan dilaporkan secara rinci di formulir lampiran 1770-I bagian C halaman 2.

Penghasilan dari usaha atau pekerjaan bebas

Pengusaha atau pekerja bebas harus menghitung sendiri pajak yang terutang (self-assessment). UU KUP mengharuskan Anda untuk menyelenggarakan pembukuan atau pencatatan, yang didukung dengan bukti-bukti transaksi yang sah.

Penghasilan neto adalah peredaran usaha dikurangi biaya usaha ditambah/dikurangi penyesuaian fiskal jika Anda menyelenggarakan pembukuan. Jika Anda menggunakan pencatatan, penghasilan neto dihitung dengan mengalikan peredaran usaha dengan norma penghitungan.

Pelanggan atau pengguna jasa, yang kebetulan adalah pemotong atau pemungut, bisa saja memotong atau memungut pajak atas penghasilan pengusaha atau pekerja bebas. Sebagai contoh, Anda sebagai orang pribadi menjual barang atau jasa kepada wajib pajak badan atau instansi pemerintah. Karena wajib pajak badan dan bendahara instansi adalah pemotong, uang yang Anda terima akan dipotong pajak.

Tergantung transaksinya, pajak yang dipotong atau dipungut atas penghasilan pengusaha bisa PPh pasal 22 atau PPh pasal 23. Pekerja bebas berarti bukan pegawai, Anda bisa dipotong PPh pasal 21 jika pengguna jasa adalah badan. Lagi-lagi PPh pasal 21.

Tarif pemotongan PPh pasal 22 dan 23 tidak sama dengan tarif umum PPh orang pribadi. Sebagai akibatnya, pajak yang disetor oleh pemotong atau pemungut hanya sebagian, bahkan mungkin sebagian kecil saja. Akibat buruk lainnya adalah: penghitungan PPh terutang bagi pengusaha dan pekerja bebas dalam kebanyakan kasus berakhir kurang bayar.

Penghasilan lainnya

Kata “lainnya” berarti penghasilan ini sifatnya insidental, tidak sering terjadi. Seperti halnya penghasilan dari usaha atau pekerjaan bebas, pihak lawan transaksi yang memberikan penghasilan, yang kebetulan adalah pemotong atau pemungut, bisa saja memotong atau memungut pajak atas “penghasilan lainnya” ini.

Penghasilan neto untuk kategori ini dihitung dengan cara yang berbeda-beda. Sebagai contoh, Anda menjual harta, selain tanah atau bangunan. Penghasilan neto adalah harga jual dikurangi harga perolehan.

Tergantung transaksinya, pajak yang dipotong atas penghasilan lainnya bisa PPh pasal 22 atau PPh pasal 23.

Anda harus hati-hati. Banyak penghasilan lain yang dipotong pajak bersifat final. Sebagai contoh, keuntungan dari penjualan atau persewaan tanah dan bangunan, hadiah undian, bunga tabungan, dikenakan PPh bersifat final, sehingga Anda tidak boleh menggabungkannya untuk menghitung PPh terutang.

Penghasilan lainnya dilaporkan secara rinci di formulir lampiran 1770-I bagian D halaman 2.

Penghasilan luar negeri

Penghasilan Anda dari luar negeri bisa dikenai pajak berganda. Negara asal penghasilan dan Indonesia sama-sama mengenakan pajak. Pasal 24 UU PPh mengatur jumlah maksimum yang dapat dikreditkan dari PPh terutang terkait pajak yang dibayar di luar negeri.

Total pajak yang Anda bayarkan juga tergantung dari negara mana Anda mendapatkan penghasilan. Indonesia secara bilateral membuat perjanjian penghindaran pajak berganda dengan negara-negara tertentu, disebut tax treaty, yang menentukan kewenangan pajak masing-masing negara atas penghasilan lintas negara.

Jumlah penghasilan neto dikurangi zakat atau sumbangan keagamaan yang bersifat wajib sama dengan penghasilan neto yang menjadi dasar penentuan penghasilan kena pajak. Gambar berikut adalah guntingan formulir induk 1770 bagian B penghasilan kena pajak.

Penghasilan kena pajak dihitung sama dengan penghasilan neto dikurangi penghasilan tidak kena pajak (PTKP). Sedikit berbeda dengan formulir 1770S, satu item ditambahkan di formulir induk 1770, yaitu kompensasi kerugian.

Kompensasi kerugian

Kompensasi kerugian adalah pengurang penghasilan neto yang diperbolehkan sebagai akibat dari kerugian Anda sebagai pengusaha dalam lima tahun terakhir. Kerugian yang Anda laporkan di SPT dalam lima tahun terakhir hanya bisa dikurangkan dari (dikompensasikan atas) penghasilan neto jika Anda menyelenggarakan pembukuan. Pembahasan mengenai kompensasi kerugian diberikan dalam artikel terpisah.

Setelah pengasilan neto dikurangi dengan kompensasi kerugian fiskal tahun-tahun sebelumnya yang diperbolehkan, pengurangan berikutnya adalah penghasilan tidak kena pajak (PTKP). Penghasilan kena pajak secara sederhana berarti penghasilan neto setelah dikurangi PTKP.

Pembahasan mengenai PTKP, PPh terutang, kredit pajak, PPh kurang atau lebih bayar, serta penghitungan angsuran PPh pasal 25 tahun pajak berikutnya, diberikan secara lengkap dalam pembahasan mengenai formulir SPT tahunan 1770S. Langkah-langkah dan penghitungannya sama. Dengan menggunakan e-Form, item yang didukung lampiran akan terisi dengan sendirinya.

Komentar

Posting Komentar