PPh pasal 21 atas upah bulanan

Upah pegawai tidak tetap atau tenaga kerja lepas bisa dibayarkan secara bulanan. Upah bulanan tidak sama dengan gaji bulanan yang diterima pegawai tetap. Upah bulanan berarti pembayarannya sekali dalam setiap bulan.

Upah bulanan didasarkan pada jumlah hari bekerja, jumlah unit hasil pekerjaan yang dihasilkan, atau penyelesaian suatu jenis pekerjaan yang diminta oleh pemberi kerja, sehingga jumlahnya bisa berbeda-beda dari bulan ke bulan.

Baca juga: PPh 21 terbaru (2023)

DPP PPh pasal 21 atas upah bulanan

Untuk memahami ketentuan PPh pasal 21 secara utuh, konsep yang penting untuk dipahami adalah dasar pengenaan dan pemotongan (lebih dikenal dengan singkatan DPP). DPP PPh pasal 21 untuk tiap-tiap kelompok penerima penghasilan berbeda-beda.

DPP PPh pasal 21 untuk pegawai tidak tetap yang penghasilannya dibayar secara bulanan adalah penghasilan kena pajak (Pasal 9 ayat (1) PER-16/PJ/2016). Penghasilan kena pajak bagi pegawai tidak tetap adalah sebesar penghasilan bruto dikurangi penghasilan tidak kena pajak (PTKP).

PTKP

PTKP adalah bagian dari penghasilan wajib pajak orang pribadi yang tidak kena pajak.

Besarnya PTKP per tahun adalah:

- Rp54.000.000 untuk diri wajib pajak sendiri

- ditambah Rp4.500.000 untuk wajib pajak yang sudah kawin

- ditambah Rp4.500.000 untuk tiap-tiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat yang menjadi tanggungan sepenuhnya, paling banyak tiga orang untuk setiap keluarga.

Tarif PPh pasal 21

Menghitung pajak sebenarnya hanyalah mengalikan DPP dengan tarif. Tarif PPh orang pribadi bersifat progresif yang diterapkan untuk lapisan-lapisan penghasilan dari rendah ke tinggi. Tarif progresif ini juga berlaku untuk semua orang pribadi yang penghasilannya dikenai PPh yang tidak bersifat final.

Tarif PPh orang pribadi terbaru adalah:

- 5% (untuk lapisan penghasilan sampai dengan Rp60.000.000)

- 15% (untuk lapisan penghasilan di atas Rp60.000.000 sampai dengan Rp250.000.000)

- 25% (untuk lapisan penghasilan di atas Rp250.000.000 sampai dengan Rp500.000.000)

- 30% (untuk lapisan penghasilan di atas Rp500.000.000 sampai dengan Rp5.000.000.000)

- 35% (untuk lapisan penghasilan di atas Rp5.000.000.000).

Cara menghitung PPh pasal 21 upah bulanan

Untuk upah yang dibayarkan secara bulanan, PPh Pasal 21 dihitung dengan menerapkan tarif pasal 17 ayat (1) huruf a UU PPh atas jumlah upah bruto yang disetahunkan setelah dikurangi PTKP. PPh pasal 21 yang harus dipotong adalah sebesar PPh Pasal 21 hasil perhitungan tersebut dibagi 12.

Contoh berikut diambil dan dimodifikasi dari lampiran PER-16/PJ/2016.

Contoh penghitungan PPh pasal 21 atas upah bulanan

Bagus Hermanto adalah suami tanpa anak. Dia bekerja sebagai buruh di perusahaan elektronik dengan dasar upah harian yang dibayarkan bulanan. Upah Bagus Hermanto per hari Rp250.000. Selama bulan Januari, Bagus Hermanto bekerja 20 hari kerja.

Berapakah potongan PPh pasal 21 atas penghasilan Bagus Hermanto untuk bulan Januari? Berapakah uang yang dipersembahkan Bagus Hermanto untuk sang isteri di bulan Januari?

Langkah-langkah penghitungan PPh pasal 21 untuk upah harian Bagus Hermanto yang dibayarkan secara bulanan adalah sebagai berikut:

- Upah bulan Januari = 20 hari kerja × Rp250.000 upah harian = Rp5.000.000

- Penghasilan bruto disetahunkan = 12 × Rp5.000.000 = Rp60.000.000

- Penghasilan kena pajak = Rp60.000.000 – (Rp54.000.000 + Rp4.500.000) PTKP (K/0) = Rp1.500.000

- PPh pasal 21 setahun = 5% × Rp1.500.000 = Rp75.000

- Pemotongan PPh pasal 21 bulan Januari = Rp75.000 ÷ 12 = Rp6.250

Dengan adanya potongan pajak sejumlah Rp6.250, uang bulanan yang diserahkan Bagus Hermanto kepada sang isteri tercinta hanya berjumlah Rp4.993.750.

Meskipun terlihat rumit, langkah-langkah di atas bisa menjadi sangat mudah dengan menggunakan aplikasi spreadsheet seperti ditunjukkan pada gambar berikut.

Anda bisa membuka spreadsheet yang ditampilkan di atas secara langsung dengan mengklik link ini. Anda bahkan bisa menggunakannya dengan mengklik menu File, pilih Buat Salinan atau Download.

Untuk bulan-bulan selanjutnya (Februari – Desember), Anda hanya perlu memasukkan jumlah hari kerja di kolom B. Sebagai contoh, jumlah hari kerja di bulan Februari diinput ke sel B3. Sel-sel di sebelah kanannya (range C3:J3) diisi dengan menyalin (copy) sel-sel di atasnya (range C2:J2).

DPP lebih kecil dari PTKP

Bagaimana jika upah bruto bulanan masih di bawah PTKP? Sebagai contoh, Bagus Hermanto hanya masuk 19 hari di bulan Februari. Dengan upah harian Rp250.000, upah bruto bulan Februari berjumlah Rp4.750.000, disetahunkan menjadi Rp57.000.000.

PTKP K/0 setahun adalah Rp58.500.000, lebih besar dari penghasilan bruto disetahunkan Rp57.000.000. Dengan pernyataan terbalik, penghasilan bruto masih lebih kecil daripada PTKP.

Dalam kasus ini, Bagus Hermanto tidak akan dipotong PPh pasal 21 di bulan Februari. Upah yang dibawa pulang utuh sejumlah Rp4.750.000.

Bukti pemotongan PPh pasal 21

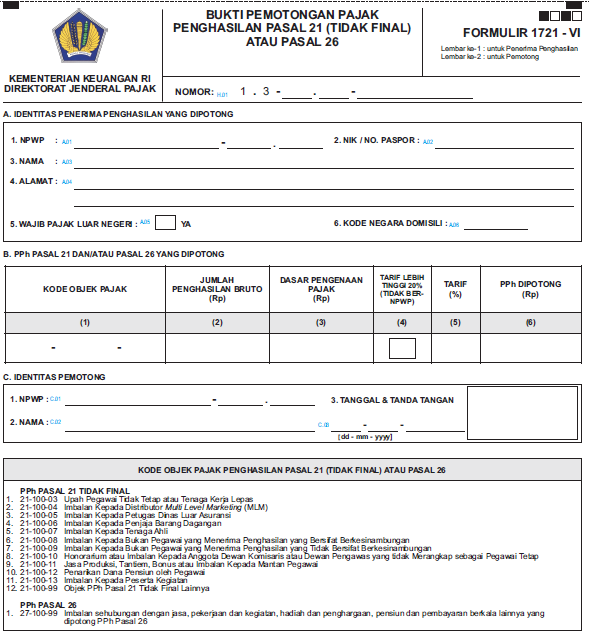

Selain memotong PPh pasal 21, pemberi kerja wajib membuat bukti pemotongan. Bukti pemotongan untuk upah bulanan adalah formulir 1721-VI.

Kita abaikan bagian-bagian yang tidak relevan dengan pembahasan. Data terkait pemotongan pajak Bagus Hermanto diisikan pada bagian B.

- Kolom (1) diisi dengan kode objek pajak 21-100-03.

- Kolom (2) diisi dengan upah bulanan bruto sejumlah Rp5.000.000.

- Kolom (3) diisi dengan penghasilan kena pajak sebulan = Rp1.500.000 ÷ 12 = Rp125.000

- Kolom (4) tidak perlu dicentang. Bagus Hermanto mempunyai NPWP.

- Kolom (5) diisi angka 5, yang artinya 5%.

- Kolom (6) diisi Rp6.250.

Dalam praktik, Anda membuat bukti potong menggunakan aplikasi. Aplikasi resmi yang dikembangkan Direktorat Jenderal Pajak saat ini adalah e-SPT PPh Masa 21-26.

Kepada siapa bukti pemotongan diberikan? Kembali ke contoh kita, Bagus Hermanto sebagai penerima penghasilan adalah yang berhak menerima bukti potong, slip pembayaran upah (pay slip), serta uang hasil kerjanya selama satu bulan.

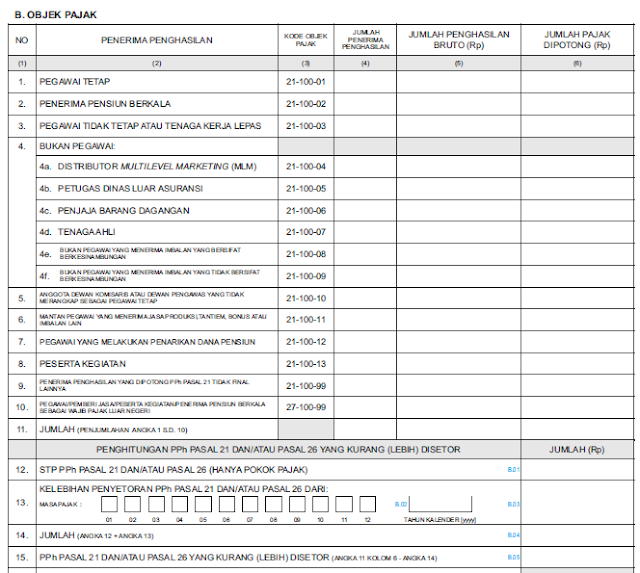

Dalam rangka pelaporan SPT masa, pemotong PPh pasal 21 harus mengisi formulir 1721-II daftar bukti pemotongan pajak penghasilan pasal 21 (tidak final) dan/atau pasal 26. Formulir ini merupakan bagian dari SPT masa PPh pasal 21/26 yang disampaikan oleh pemotong.

Kembali ke contoh Bagus Hermanto, data yang relevan dengan pembahasan kita adalah kolom (6) kode objek pajak, kolom (7) jumlah penghasilan bruto (Rp), dan kolom (8) PPh dipotong (Rp).

- Kolom (6) diisi dengan kode objek pajak 21-100-03.

- Kolom (7) diisi dengan jumlah penghasilan bruto sejumlah Rp5.000.000.

- Kolom (8) diisi dengan potongan PPh sejumlah Rp6.250.

Formulir 1721-II diisi dengan semua bukti pemotongan yang menggunakan formulir 1721-VI, tidak hanya untuk objek pajak upah pegawai tidak tetap atau tenaga kerja lepas (21-100-03).

Jika Anda menggunakan aplikasi e-SPT, formulir 1721-II akan terisi dengan sendirinya setiap kali Anda membuat bukti potong 1721-VI.

Penyetoran dan pelaporan PPh pasal 21 atas upah bulanan

Anda harus memahami bahwa meskipun PPh pasal 21 disetorkan oleh pihak pemotong, kewajiban pajaknya adalah tanggung jawab Bagus Hermanto selaku penerima penghasilan.

Upah yang dibayarkan secara bulanan merupakan objek pajak yang tidak final. Pemberi kerja menggabungkan (menjumlahkan) PPh atas upah bulanan dengan PPh tidak final lainnya yang dipotong untuk satu masa pajak.

Perhatikan Bagian B dari induk SPT masa (formulir 1721) berikut ini.

Pemotongan PPh atas upah yang dibayarkan secara bulanan dilaporkan pada baris 3, digabungkan dengan pemotongan PPh tidak final atas penghasilan-penghasilan lainya yang diterima oleh pegawai tidak tetap atau tenaga kerja lepas.

Jumlah pada baris 11 adalah hasil penggabungan dari semua pemotongan pajak yang tidak bersifat final dari semua penerima penghasilan.

Jika tidak terdapat PPh Pasal 21 terutang dalam surat tagihan pajak (STP) PPh Pasal 21 (baris 12) dan tidak terjadi kelebihan penyetoran PPh pada masa pajak sebelumnya (baris 13), PPh pasal 21 dan/atau pasal 26 yang kurang (lebih) disetor (baris 15) akan sama dengan jumlah baris 11.

Pemotong tidak bisa menyampaikan SPT masa PPh pasal 21 sebelum menyetorkan hasil pemotongannya ke kas negara. Jumlah pada baris 15 adalah jumlah PPh pasal 21 tidak final yang harus disetorkan setiap masa pajak.

Kembali ke contoh Bagus Hermanto, seandainya dalam masa pajak Januari hanya terjadi satu kali pemotongan, yaitu kepada Bagus Hermanto seorang diri, semua penghasilan pegawai lainnya masih di bawah PTKP, maka PPh pasal 21 dan/atau pasal 26 yang kurang (lebih) disetor (baris 15) akan berjumlah Rp6.250.

Jika menggunakan aplikasi e-SPT, kolom-kolom pada baris 3 dan 11 akan terisi dengan sendirinya.

Penyetoran PPh pasal 21 oleh pemotong dilakukan dengan terlebih dahulu menyiapkan kode billing (melengkapi SSP) sesuai dengan kode akun pajak PPh pasal 21 (411121) dan kode jenis setoran masa (100).

Gambar berikut menunjukkan bagian dari formulir input aplikasi e-billing. Pemotong PPh pasal 21 melengkapi formulir ini untuk mendapatkan kode billing dari sistem penerimaan negara.

Anda harus terdaftar sebagai wajib pajak dan login dengan NPWP untuk mengakses aplikasi e-billing.

Kode billing yang diperoleh, berupa kode numerik 15-digit, serta jumlah rupiah pajak terutang, akan dikenali oleh sistem di bank, kantor pos, atau aplikasi pembayaran lainnya. Dengan kode billing yang diperoleh inilah, pemotong menyetorkan PPh pasal 21 ke kas negara.

Kapan pemotong PPh pasal 21 harus menyetorkan hasil pemotongannya? Pasal 24 PER-16/PJ/2016 mengharuskan pemotong untuk menyetorkan hasil pemotongannya ke kas negara paling lama 10 hari setelah masa pajak berakhir. Dalam contoh Bagus Hermanto, pemberi kerja wajib setor PPh pasal 21 masa pajak Januari paling lambat tanggal 10 Februari.

Sebagai bukti bahwa setoran masuk ke kas negara, sistem penerimaan negara menerbitkan nomor transaksi penerimaan negara (NTPN), berupa kode alfanumerik 16-digit.

Pemotong PPh pasal 21 menginput NTPN ke aplikasi SPT masa sebelum menyampaikan SPT masa PPh pasal 21/26 melalui aplikasi e-filing, untuk menunjukkan bahwa PPh kurang bayar sudah dilunasi.

Penyampaian SPT masa melalui aplikasi e-filing wajib dilakukan paling lama 20 hari setelah masa pajak berakhir. Dalam contoh Bagus Hermanto, pemberi kerja wajib lapor PPh pasal 21 masa pajak Januari paling lambat tanggal 20 Februari.

Pembukuan dan akuntansi pajak upah bulanan

Selain mengadministrasikan PPh pasal 21, pemberi kerja juga wajib menyelenggarakan pembukuan, memiliki sistem akuntansi yang andal, agar dapat merekam dan melaporkan biaya-biaya terkait sumber daya manusia, termasuk aspek perpajakannya.

Kembali ke contoh upah bulanan, bukti potong dan slip pembayaran upah yang diterima Bagus Hermanto pada tanggal 31 Januari akan dicatat dengan jurnal berikut dalam sistem akuntansi pemberi kerja.

- Debit: Beban Upah Rp5.000.000

- Kredit: Utang PPh Pasal 21 Rp6.250

- Kredit: Kas Rp4.993.750

Laporan laba-rugi komersial pemberi kerja akan melaporkan beban upah yang mencakup hak Bagus Hermanto sejumlah Rp5.000.000. Utang PPh pasal 21 akan tercermin di neraca komersial pemberi kerja per 31 Januari sejumlah PPh pasal 21 yang belum disetorkan.

Kredit ke akun kas berarti berkurangnya kas untuk membayar upah bulanan Bagus Hermanto. Jika pada tanggal 31 Januari, upah itu belum dibayarkan, akun Utang Upah dikredit sejumlah Rp4.993.750.

Jika pemberi kerja mempekerjakan banyak tenaga kerja lepas yang upahnya dibayar bulanan, satu jurnal di atas bisa digunakan untuk mencatat jumlah total beban gaji, utang PPh pasal 21, dan pengeluaran kas sekaligus. Penghitungan rincian serta pembuatan daftar pembayaran upah bisa dilakukan dengan menggunakan spreadsheet.

Jika pemberi kerja menggunakan software akuntansi, jurnal di atas mungkin tidak perlu dibuat. Penambahan dan pengurangan ke beban upah, utang PPh pasal 21, dan kas, akan terjadi dengan sendirinya ketika software mengotorisasi dan mencetak daftar pembayaran upah (payroll register) dan slip pembayaran upah (pay slip).

Upah bulanan termasuk salah satu biaya yang dapat dikurangkan (sering disebut biaya 3M) dalam penghitungan penghasilan kena pajak pemberi kerja, sehingga tidak akan menimbulkan beda waktu dan beda tetap yang perlu disesuaikan dalam rekonsiliasi fiskal.

Ketika hasil pemotongan PPh pasal 21 disetorkan ke kas negara pada tanggal 10 Februari, sistem akuntansi mencatat debit dan kredit berikut.

- Debit: Utang PPh Pasal 21 Rp6.250

- Kredit: Kas Rp6.250

Perhatikan, meskipun wajib pajak PPh pasal 21 adalah orang pribadi yang tergolong subjek pajak dalam negeri, sebagian besar administrasi PPh ini, termasuk kewajiban menyelenggarakan pembukuan, berada di pihak pemberi kerja.

Bagus Hermanto sebagai penerima penghasilan hanya mengarsipkan bukti potong yang diterimanya setiap bulan untuk dijadikan dasar kredit pajak PPh pasal 21 dalam SPT tahunan orang pribadi.

Gaji bulanan dan bonus

Contoh Bagus Hermanto yang diberikan di lampiran PER-16/PJ/2016 juga mencakup skenario bonus. Selain menerima upah sejumlah Rp5.000.000 di bulan Januari, Bagus Hermanto juga menerima bonus Rp6.000.000.

Dalam perbincangan sehari-hari, Anda mungkin biasa menggunakan istilah bonus. Anda mengantar pulang pacar dan dapat bonus cipika-cipiki. Tapi ketentuan pajak bisa jadi mengartikan bonus secara berbeda dengan yang digunakan dalam ungkapan sehari-hari.

Apa yang dimaksud dengan bonus dalam ketentuan PPh pasal 21? Bonus adalah penghasilan yang bersifat tidak teratur. Pegawai tidak sering menerima bonus, mungkin hanya sekali dalam setahun. Setelah tutup buku, perusahaan Anda memperoleh untung besar dan membagikan bonus kepada karyawan dari keuntungan itu.

Langkah-langkah penghitungan PPh atas upah yang dibayar secara bulanan dan bonus Bagus Hermanto adalah sebagai berikut.

Langkah I: Hitung PPh pasal 21 disetahunkan termasuk bonus:

- Hitung upah bruto sebulan, 20 × Rp250.000 = Rp5.000.000.

- Hitung upah bruto disetahunkan, 12 × Rp5.000.000 = Rp60.000.000.

- Hitung penghasilan bruto disetahunkan termasuk bonus, Rp60.000.000 + Rp6.000.000 = Rp66.000.000.

- Hitung penghasilan kena pajak disetahunkan termasuk bonus, Rp66.000.000 – Rp58.500.000 = Rp7.500.000. Jumlah Rp58.500.000 adalah PTKP kategori K/0.

- PPh pasal 21 disetahunkan termasuk bonus, 5% × Rp7.500.000 = Rp375.000.

Langkah II: Hitung PPh pasal 21 disetahunkan tanpa bonus:

- Hitung upah bruto sebulan, 20 × Rp250.000 = Rp5.000.000.

- Hitung upah bruto disetahunkan, 12 × Rp5.000.000 = Rp60.000.000.

- Hitung penghasilan kena pajak disetahunkan, Rp60.000.000 – Rp58.500.000 = Rp1.500.000. Jumlah Rp58.500.000 adalah PTKP kategori K/0.

- PPh pasal 21 disetahunkan, 5% × Rp1.500.000 = Rp75.000.

- PPh pasal 21 atas upah bulan Januari, Rp75.000 ÷ 12 = Rp6.250.

Perhatikan, langkah II ini sebenarnya sama dengan contoh penghitungan tanpa adanya bonus di skenario sebelumnya.

Langkah III: Hitung PPh pasal 21 hanya atas bonus, Rp375.000 – Rp75.000 = Rp300.000. Ingat, bonus adalah penghasilan tidak teratur yang diterima sekali dalam satu tahun pajak.

Langkah IV: Hitung jumlah pemotongan PPh pasal 21 bulan Januari atas penghasilan Bagus Hermanto, Rp300.000 + Rp6.250 = Rp306.250. Jumlah Rp6.250 adalah PPh pasal 21 hanya atas upah bulanan.

Dengan adanya bonus Rp6.000.000, di akhir Januari Bagus Hermanto bisa membawa pulang uang sejumlah Rp10.693.750.

Meskipun terdapat dua jenis penghasilan, pemberi kerja membuat satu bukti pemotongan 1721-VI, mengisi lampiran SPT masa 1721-II, dan mengisi induk SPT masa 1721, dengan cara yang sama dengan yang sudah dijelaskan sebelumnya.

Dengan dasar bukti pemotongan 1721-VI serta slip pembayaran, sistem akuntansi pemberi kerja merekam debit dan kredit berikut.

- Debit: Beban Upah Rp5.000.000

- Debit: Beban Bonus Rp6.000.000

- Kredit: Utang PPh Pasal 21 Rp306.250

- Kredit: Kas Rp10.693.750

Penutup

Memahami pajak jangan hanya disederhanakan mengetahui cara menghitung pajak. Dalam praktik, administrasi pajak adalah tugas rutin yang kompleks, melibatkan banyak orang, perangkat lunak, serta serangkaian formulir. Sistem administrasi pajak di perusahaan seharusnya terintegrasi dengan sistem informasi akuntansi dari organisasi yang menjadi pemotong penghasilan.

Terima kasih atas penjelasannya, Pak. Jelas dan lengkap.

BalasHapusDulu saya pernah baca, penghasilan yang dikenakan tarif progresif lapisan pertama adalah sampai dengan Rp50.000.000. Tapi belakangan ini saya menjumpai perubahan pada jumlah penghasilan yang dikenakan tarif progresif lapisan pertama adalah sampai Rp60.000.000. Sebenarnya apa yang menyebabkan perubahan tersebut?

BalasHapusSeorang karyawan memiliki penghasilan bulanan, Dan dalam bulan tertentu, dia mendapat bonus dengan jumlah tertentu juga. Apakah bonus tersebut akan mempengaruhi perhitungan pajak Pasal 21 untuk bulan tersebut serta apakah jumlah pajak nya digabung dengan pajak atas penghasilan bulanan nya?. Serta kenapa orang lebih suka untuk membayar pajak atas kendaraan dari pada pajak atas penghasilan padahal pajak atas penghasilan juga sama sama penting untuk kemajuan bangsa?

BalasHapus